PERLAS PLAN

Nieuwsflits 2e kwartaal 2024

De zomermaanden zijn voor de meeste mensen een periode om afleiding te zoeken van de dagelijkse beslommeringen en om te genieten van de zon, vakantie en sport. Vooral sportliefhebbers komen deze zomer absoluut aan hun trekken.

Het Europees Kampioenschap is nog in volle gang, de wielrenners zijn in Frankrijk weer op de fiets gestapt en op 26 juli gaan de Olympische Spelen van start in Parijs. Op de beurs zijn de zomermaanden meestal wat rustiger, maar afgelopen maanden hebben we genoeg spektakel voorbij zien komen.

In dit artikel blikken we dan ook kort terug op wat zich afgelopen maanden afgespeeld heeft op de financiële markten. Daarnaast bespreken we de resultaten van onze profielen en vergelijken we deze met de resultaten van andere vermogensbeheerders.

Wat gebeurde er in Q2 2024?

Hoewel de grote beursindices in april, na twee opeenvolgende kwartalen van groei met dubbele cijfers, een flink stapje terugdeden, volgde een sterk herstel in mei en juni. Zoals we destijds in onze maandupdates al voorspeld hadden, duurde het niet lang voordat we weer nieuwe recordhoogtes bereikten. Net zoals in het eerste kwartaal, was dit hoofdzakelijk te danken aan sterke resultaten van grote technologiebedrijven.

Deze sterke kwartaalcijfers over het eerste kwartaal van het nieuwe jaar zagen we overigens ook in andere sectoren, wat bijgedragen heeft aan het gunstige beleggerssentiment. Verder zagen we aan het einde van het tweede kwartaal ook positieve macro-economische ontwikkelingen. Zo liep de inflatie in de Verenigde Staten na een aantal maanden met hoger dan verwachte cijfers weer wat terug. Daarnaast verlaagde de ECB voor het eerst sinds 2019 hun beleidsrente.

Dankzij deze gunstige omstandigheden én onze actieve beleggingsstijl, hebben de Perlas fondsen wederom indrukwekkende resultaten neergezet. De behaalde rendementen dusver zijn 13,0% voor het Perlas Dynamisch Plan, 9,0% voor het Perlas Kern Plan en 3,0% voor het Perlas Borgplan.

Technologie als drijfveer van succes en sterke bedrijfsresultaten

Zoals gezegd waren het vooral de grote technologiebedrijven die fors bijgedragen hebben aan de sterke beursresultaten in het tweede kwartaal, vooral bedrijven met een duidelijke link naar kunstmatige intelligentie. Er zijn veel aanwijzingen dat deze nieuwe technologie ook in de toekomst een sterke motor blijft achter aandelenrendementen.

In verschillende opzichten tekent zich een vergelijking af tussen de opkomst van kunstmatige intelligentie en de ontwikkeling van het internet in de jaren ’90. Van beide technologieën is al in een vroeg stadium duidelijk dat ze een flinke stimulans zullen geven aan de productiviteit in het bedrijfsleven. Daar komt bij dat beide zaken een duidelijke impact hebben op de economie en het beursklimaat.

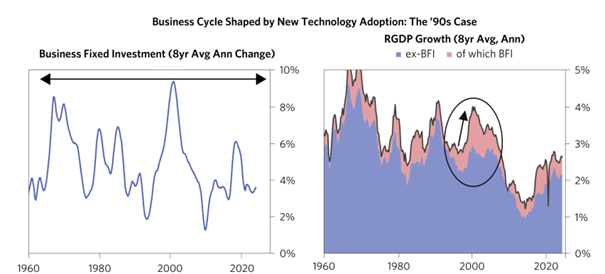

In de jaren ’90 investeerden bedrijven volop in halfgeleiders, glasvezelnetwerken, software en meer om zo in te spelen op de opkomst en ontwikkeling van het internet. Het gemiddelde groeitempo van deze uitgaven aan vaste activa kwam in deze periode op bijna 10% uit. Onderstaande (linker)grafiek van Bridgewater laat zien dat dit de snelste toename is afgelopen decennia. Dankzij de enorme bedrijfsinvesteringen schakelde ook de economische groei in de Verenigde Staten naar een hogere versnelling. Het bbp in de VS groeide in deze periode met 4%, terwijl dat zonder kapitaaluitgaven (roze vlak in de rechtergrafiek) ongeveer 3% was geweest.

De doorbraak van kunstmatige intelligentie kan de komende jaren zelfs nog sterker doorwerken in de economie dan de internetuitbouw van 25 jaar geleden. Voor de grote technologiebedrijven vormt de technologie namelijk een grote bedreiging voor hun kernactiviteiten, maar vooral een enorme kans om banden met hun klanten aan te halen en nieuwe markten aan te boren. Zo zijn er dan ook meerdere topmannen van techreuzen, zoals de CEO’s van Alphabet, Amazon en Microsoft, die zich duidelijk over de kansen van kunstmatige intelligentie uitlaten.

Het effect van kunstmatige intelligentie is echter ook op korte termijn al duidelijk terug te zien in de cijfers over het eerste kwartaal, die in april en mei naar buiten kwamen. De winst van bedrijven uit de S&P 500 Index is met 5,9% gestegen. Dat is een flinke opsteker. Aan het begin van de periode hadden analisten een winststijging van 3,4% ingecalculeerd. De stevige winstgroei is voor een groot deel te danken aan de “Magnificent 7”. Bij deze grote technologiebedrijven is de winst fors omhoog geschoten.

In de beleggingswereld is het gebruikelijk om bij het bepalen van de waardering te kijken naar de verhouding tussen beurskoers en winst per aandeel. Momenteel komt die voor de Amerikaanse technologiesector uit op 33. Dit is historisch gezien weliswaar aan de hoge kant, maar ter vergelijking: tijdens de internethype in 2000 was dat bijna 57. Daarnaast lopen de winsten aanzienlijk harder op dan in het begin van de eeuw. Deze snelle winstgroei verklaart waarom zorgen over een bubbel in de technologiesector op dit moment overtrokken lijken. Uiteraard houden we, door middel van ons actieve beleid, de situatie bij Ostrica wel scherp in de gaten en kunnen we snel reageren als dit nodig is.

Overigens steeg de winst ook buiten de technologiesector beduidend sneller dan verwacht. Dat is deels te verklaren door het feit dat bedrijven met een (nog altijd) wat hogere inflatie in staat zijn om hun verkoopprijzen telkens wat op te schroeven. De winst is, op de sectoren ‘Materials’, ‘Health Care’ en ‘Energy’ na, in alle bedrijfstakken sneller gegroeid dan verwacht.

Inflatie komt steeds meer onder controle

Twee jaar geleden was het bijna onmogelijk om een financiële krant open te slaan of een beleggingswebsite te bezoeken zonder meteen wat te lezen over de torenhoge inflatie. Tegenwoordig is het nog steeds van belang voor financiële markten, maar zien we voorzichtig bewegingen in de juiste richting. De inflatie beweegt in de meeste gebieden langzaam maar zeker richting de 2% waar centrale banken naar streven. In de VS steeg de kerninflatie (CPI) in mei met 3,4% op jaarbasis en 0.2% op maandbasis. Dit lag, net als in de voorgaande maand, net iets lager dan waar analisten op rekenden.

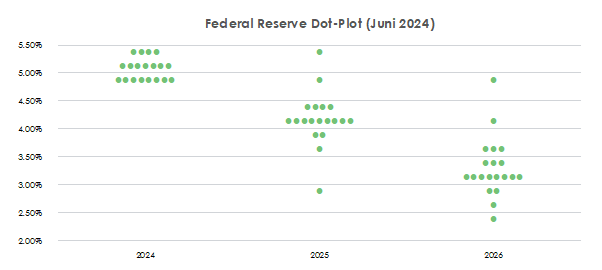

Het meest waarschijnlijke scenario is dat centrale banken de beleidsrente komende kwartalen geleidelijk gaan verlagen. Dichtbij huis heeft de Europese Centrale Bank (ECB) de depositorente – het tarief dat banken betalen om geld bij de ECB te stallen – met een kwart procent teruggeschroefd tot 3,75%. In de Verenigde Staten is het ‘makkelijker’ om het toekomstige renteverloop in beeld te krijgen. Sinds 2012 brengt de Federal Reserve namelijk viermaal per jaar de zogeheten ‘dot-plot’ naar buiten. Dit is een grafiek waarin de renteverwachtingen van de bestuursleden voor verschillende periodes als bolletjes staan weergegeven. In de dot plot die begin juni naar buiten kwam, ziet u dat er in het lopende jaar waarschijnlijk ‘slechts’ één of twee renteverlagingen komen. Eind 2023 leken er nog vier of vijf verlagingen aan te komen.

De snelheid waarmee de renteverlagingen komen valt dus wat tegen, maar de periode waarover deze worden uitgesmeerd wordt steeds langer. Uit de dot plot komt naar voren dat het bestuur van de Federal Reserve voorsorteert op een beleidsrente van circa 4% eind volgend jaar en 3% in 2026. Het vooruitzicht dat de rente aan beide kanten van de Atlantische Oceaan een glijvlucht heeft ingezet die meerdere jaren kan doorzetten, is gunstig voor aandelenmarkten.

Onze verwachtingen voor de rest van 2024

Op het eerste gezicht ontvouwt 2024 zich als een mooi beleggingsjaar. De S&P 500 Index staat bijna 15% hoger dan eind vorig jaar. Maar achter dat indrukwekkende rendement gaan weliswaar grote verschillen schuil. Het positieve beurssentiment gaat bijvoorbeeld aan een significant deel van de aandelenmarkt voorbij. Een groot deel van de aandelen uit de S&P 500 en vooral ook van kleinere ondernemingen, wordt verhandeld tegen een lagere koers dan zes maanden geleden. Dit ziet u terug in een vergelijking met de S&P 500 Equal Weight Index, waarin alle 500 aandelen even zwaar mee wegen. Deze is met bijna 3% gedaald is afgelopen kwartaal, terwijl de ‘normale’ S&P 500 Index een rendement van bijna 4% behaald heeft.

Perlas zit niet vast aan marktindices en heeft alle ruimte om in te spelen op grote beleggingskansen. Onder meer door sterk positie te kiezen in bedrijven die profiteren van de opkomst van kunstmatige intelligentie blijven onze fondsen het marktgemiddelde bijvoorbeeld duidelijk voor. We houden voorlopig dan ook binnen het aandelensegment vast aan de aanpak die in 2023 zeer succesvol was: positie kiezen in aandelen die meeliften op de opmars van technologie en kunstmatige intelligentie. Hoewel wij het échte verschil voor onze beleggers vaak maken in periodes waarin de onrust toeneemt en koersen snel dalen, draait het voorlopig op zowel aandelen- als obligatiemarkten veel meer om het inspelen op mooie kansen. We verwachten de resterende zes maanden van het jaar dan ook wederom positieve resultaten te behalen.